به گزارش اقتصاد انرژی ؛مقدار سود آوری محصولات پتروشیمی بسیار بیشتر از فروش نفت خام است و یکی از بخش هایی که ارزآوری خوبی برای ایران در زمان تحریم ها داشت، فروش تولیدات مجتمع های پتروشیمی بود. در ادامه به تحلیل بنیادی شرکت ورشکسته پتروشیمی کف با لقب داروگر خواهیم پرداخت که عملکرد همه جانبه شرکت به صورت کاملا شفاف بررسی خواهد شد.

معرفی و جایگاه شرکت

مجتمع پتروشیمی لردگان واقع دراستان چهارمحال و بختیاری منطقه فلارد در فاصله ۵۵ کیلومتری شهرستان لردگان میباشد. شرکت پتروشیمی لردگان درسال ۱۳۸۷ تاسیس گردید و به دلیل دسترسی مناسب به منابع آب و گازی و نزدیکی به سه خط لوله گاز کشور و همچنین دارا بودن زمین و موقعیت مناسب از نظر انجام کار زیر بنایی از موقعیت مکانی مناسبی برخوردار میباشد. این شرکت محصول آمونیاک با ظرفیت روزانه ۲۰۵۰ تن و اوره با ظرفیت تولیدی روزانه ۳۲۵۰ تن تولید میکند. ارزش بازار سهام شلرد در بورس، مبلغ ۶ هزارو ۹۸۴ میلیارد تومان میباشد که در حال حاضر طی آخرین روز معاملاتی و در زمان نگارش مقاله، ۵ میلیارد تومان ارزش معاملات دارد.

موضوع فعالیت شرکت

احداث، راه اندازی و بهره برداری مجتمع های پتروشیمی و کارخانه های صنعتی، تولید، بازاریابی مجاز، فروش، صدور محصولات پتروشیمی، ذخیره، صادرات، واردات و تبدیل مواد شیمیایی و انجام کلیه فعالیت های تولیدی، صنعتی و بازرگانی مجاز از فعالیت های اصلی شرکت شیمیایی اوره لردگان میباشد. واحد تولید اوره و آمونیاک، با درصد تکمیل فیزیکی ۹۷.۶ درصد در سال ۱۴۰۰ با تقریبا ۲۶.۴ هزار میلیارد تومان با ظرفیت عملی ۵۰ درصد از ۶۹۶ هزار و ۵۰۰ تن آمونیاک و ۱ میلیون و ۷۲ هزار و ۵۰۰ تن اوره ظرفیت اسمی به بهره برداری رسید که موضوع فعالیت اصلی شرکت همین موارد گفته شده (آمونیاک و اوره) میباشد.

گروه سرمایه گذاری و توسعه صنایع پتروشیمی خلیج فارس با مالکیت ۵ میلیارد و ۷۵۰ میلون سهم و با ۶۳.۸ درصد بزرگ ترین سهامدار کود شیمیایی اوره لردگان است. سود خالص شرکت در یکسال 1401 به مبلغ ۵۵۴ میلیارد تومان میباشد؛ در حالی که در سال ۱۴۰۰، این رقم منفی ۱۹۱ میلیارد تومان زیان بوده است و در 9 ماهه 1402، سود خالص شرکت به مبلغ ۱۰ میلیارد تومان میباشد که نسبت به دوره مشابه سال گذشته ۹۲ درصد کاهش یافته است که در واقع بهتر است بگوییم سقوط و این اصلا نشانه خوبی نیست.

ترکیب سهامداران

گروه سرمایه گذاری و توسعه صنایع پتروشیمی خلیج فارس با مالکیت ۵ میلیارد و ۷۵۰ میلون سهم و با ۶۳.۸ درصد بزرگ ترین سهامدار کود شیمیایی اوره لردگان است. پس از آن، صمدوق سرمایه گذاری خلیج فارس با مالکیت ۲۹۶ میلیون سهم و با ۳.۳ درصد دومین سهامدار بزرگ شرکت میباشد که در رده سوم شرکت مهندسی همپا با مالکیت ۲۷۶ میلیون سهم و با ۳ درصد قرار دارد. شرکت صنایع پتروشیمی خلیج فارس نیز با مالکیت ۱۸۶ میلیون سهم و با ۲ درصد درجایگاه چهارم از میان بزرگ ترین سهامداران شرکت قرار دارد. شرکت صنایع پتروشیمی خلیج فارس متشکل از شرکت های تولیدی، مهندسی، بازرگانی، سرمایه گذاری، آموزشی و خدماتی به عنوان بزرگ ترین هلدینگ تخصصی پتروشیمی در سال ۱۳۸۹ با مدیریت دولتی به صورت سهامی عام تاسیس و در سال ۱۳۹۲ در راستای اجرای اصل ۴۴ قانون اساسی از مدیریت دولتی به بخش خصوصی واگذار گردید.

تحلیل صورت سود و زیان

جمع درآمد های شرکت در سال ۱۴۰۱، مبلغ ۶ هزار و ۵۵۰ میلیارد تومان شده است که ۲ هزار و ۶۵۰ میلیارد تومان از آن صرف بهای تمام شده کالای به فروش رسیده شده و هزینه های اداری نیز به مبلغ ۶۸۶ میلیارد تومان بوده است. سود خالص شرکت به مبلغ ۵۵۴ میلیارد تومان میباشد؛ در حالی که در سال ۱۴۰۰، این رقم منفی ۱۹۱ میلیارد تومان زیان بوده است. جمع درآمد های شرکت در ۹ ماهه ۱۴۰۲، مبلغ ۶ هزار و ۷۷ میلیارد تومان شده است که ۳ هزار و ۱۹۶ میلیارد تومان از آن صرف بهای تمام شده کالای به فروش رسیده شده و هزینه های اداری نیز به مبلغ ۳۹۸ میلیارد تومان بوده است. صورت سود و زیان ۹ ماهه به ما نشان میدهد که هزینه مواد مستقیم ۵۲ درصد جمع درآمد های عملیاتی است اما در یکسال گذشته این نسبت ۴۰ درصد بوده است که میتوانیم به افزایش بهای تمام شده و کاهش درآمد به نسبت هزینه ها پی ببریم. سود خالص شرکت به مبلغ ۱۰ میلیارد تومان میباشد که نسبت به دوره مشابه سال گذشته ۹۲ درصد کاهش یافته است که در واقع بهتر است بگوییم سقوط و این اصلا نشانه خوبی نیست.

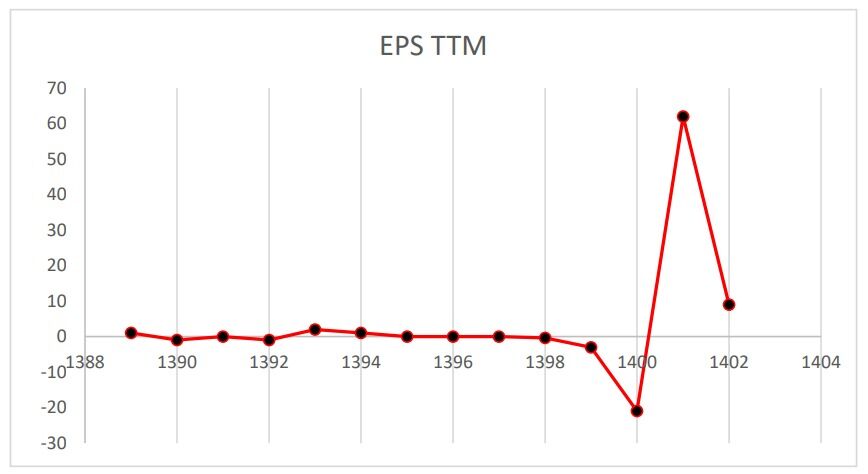

نسبت قیمت به درآمد

شلرد در پایان سال ۱۴۰۱ به ازای هر سهم ۶۲ تومان سود خالص را برای سهام داران به همراه داشته است که پی بر ای سالانه آن را نیز در سال جاری ۱۶.۲ کرده است. سود خالص شرکت به ازای هر سهم در سال ۱۴۰۰ مبلغ منفی ۲۱ تومان، در سال ۱۴۰۱ مبلغ ۶۲ تومان و در نه ماهه سال ۱۴۰۲ مبلغ ۱ تومان است. برای تحلیل بنیادی شلرد و همچنین پیش بینی نسبت P/E تحلیل هزینه حمل اوره وارداتی، ۲۴ دلار به ازای هر تن اوره لحاظ شده است. با در نظر گرفتن نرخ ۳۰ درصدی افزایش حقوق و دستمزد و بیش از ۸۰ درصد تورم در سال ۱۴۰۲ و همچنین میانگین دلار ۶۰ هزار تومانی در این سال، EPS forward در تحلیل بنیادی سهم شلرد ۹ تومان و پی بر ای فوروارد نیز ۸۵ برآورد میشود که نشان سودسازی بسیار ضعیف و رو به زیان دهی دارد.

آخرین اخبار شرکت

به گزارش روابط عمومی شرکت پتروشیمی لردگان، آیین رونمایی از استقرار و پیاده سازی سیستم مدیریت ایمنی فرآیند (PSM) با حضور مدیر سلامت، ایمنی و محیط زیست شرکت صنایع پتروشیمی خلیج فارس، مدیرعامل، مدیران و کارشناسان برگزار شد. مسئول پژوهش، تحقیق و توسعه پتروشیمی لردگان از رشد ۴۰ درصدی ظرفیت تولید این واحد پتروشیمی و پیشرفت ۷۰ درصدی در طرح کریستال ملامین در یک سال گذشته خبر داد و افزود: به دنبال ایجاد تنوع در محصولات تولیدی خود هستیم.

با در نظر گرفتن نرخ ۳۰ درصدی افزایش حقوق و دستمزد و بیش از ۸۰ درصد تورم در سال ۱۴۰۲ و همچنین میانگین دلار ۶۰ هزار تومانی در این سال، EPS forward در تحلیل بنیادی سهم شلرد ۹ تومان و پی بر ای فوروارد نیز ۸۵ برآورد میشود که نشان سودسازی بسیار ضعیف و رو به زیان دهی دارد.

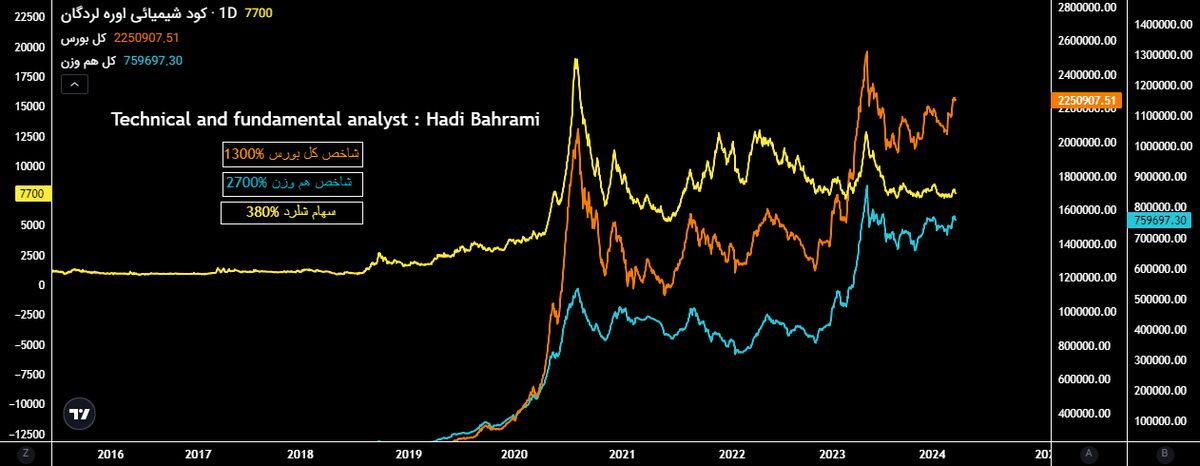

گزارش بازدهی سهم

شاخص ROI که به آن نرخ بازگشت سرمایه میگوییم، در بازدهی قیمت سهم شلرد نماد کود شیمیایی اوره لردگان ۳۸۰ درصد است؛ در حالیکه نرخ بازدهی شاخص کل بورس ۱۳۰۰ درصد و شاخص هم وزن بورس ۲۷۰۰ درصد بر مبنای قیمت روز میباشد. حتی طلا هم ۹۷۰ درصد طی این ۵ سال رشد داشته است که ۷ برابر بیشتر از بازدهی قیمت سهام شلرد است و این یعنی یک گزینه کم ریسک و کم بازده هم از سهم شلرد سبقت گرفته است. وای به حال سهامدارانی که در این ۴۳ ماه به بعد از سقف تاریخی ۱۸۶۰ تومانی سال ۱۳۹۹ در نوک قله خرید کرده و علاوه بر زیان ۵۸ درصدی قیمت، تقریبا ۳۰۰ درصد هم از نرخ تورم و ارزش زمانی پول عقب افتاده باشند!

تحلیل تکنیکال

قیمت سهم در آبان ماه ۱۴۰۲ به دنبال رشد چشمگیر کلیت بازار بورس، توانست ۷۳ درصد رشد کند و پس از ایجاد یک پیوت مینور مجددا با ۴۵ درصد ریزش مواجه شده است. در حال حاضر بهترین حمایت سهم که کف یکساله قیمت میباشد محدوده ۷۲۰ تومان است که تحت هیچ شرایطی نباید از دست برود؛ در غیر اینصورت با ریزش و یا حداقل روند فرسایشی همراه خواهد شد. اگر قیمت بتواند مقاومت کوتاه مدت ۸۶۰ تومان را شکسته و فشار خرید داشته باشد؛ اولین اهداف در بلند مدت ۱۳۳۰ و ۱۹۴۰ تومان در دسترس خواهند بود که در این نواحی باید در خرید ها احتیاط کرد و حتی سیو سود داشت. اوسیلاتور rsi در کنار سایر دستگاه های معاملاتی، به محدوده اشباع خرید نزدیک شده است که نشان میدهد مقاومت ۸۶۰ تومانی استاتیک ماژور پرایس اکشن با اهمیت و عبور پر قدرت از آن جهت صعود بیشتر حیاتیست.

نظر سهامداران شلرد

۱- اگر گزارشات و مدارک لازم در زمان مقرر به فرابورس ارسال نشود که از شواهد موجود بعید نیست، مهر لغو پذیرش شده به پیشانی شلرد زده میشود که جای تاسف زیادی دارد ولی ما بلند مدتی ها چاره ای جز صبر نداریم! ۲- افزایش واردات در ایران یک دلیل بیشتر ندارد؛ آن هم تصاحب مفت دلار پتروشیمی ها و تقدیم کردنش به وارد کننده های رانتیست که دلار را از جیب سهامداری که با هزار امید سرمایه یک عمر کار و تلاشش را که آورده و در تولید سرمایه گذاری کرده برداشته و نصف قیمت میدهند به وارد کننده های خودی مثل چای دبش و امثالهم.

آمارهای گمرک نشان میدهد که ارزش تجارت خارجی ایران به ۷۴ میلیارد و ۴۲۲ میلیون دلار رسیده است و تراز تجاری کشور در این مدت منفی ۹ میلیارد و ۹۵۶ میلیون دلار است.

در حال حاضر بهترین حمایت سهم که کف یکساله قیمت میباشد محدوده ۷۲۰ تومان است که تحت هیچ شرایطی نباید از دست برود؛ در غیر اینصورت با ریزش و یا حداقل روند فرسایشی همراه خواهد شد. اگر قیمت بتواند مقاومت کوتاه مدت ۸۶۰ تومان را شکسته و فشار خرید داشته باشد؛ اولین اهداف در بلند مدت ۱۳۳۰ و ۱۹۴۰ تومان در دسترس خواهند بود.

سخن پایانی

در تحلیل بنیادی و فرایند ارزش گذاری سهام، متریک ها و نرخ های بسیاری وجود دارد که نوشتن تمامی آنها خارج از حوصله مخاطبان است؛ پس سعی بر آن بوده که خلاصه تحلیل های مهم و نتیجه گیری ها نوشته شود. شلرد به لحاظ تکنیکالی نزدیک به کف قیمتی معتبری است؛ اما وضعیت بنیادی جالبی ندارد و رو به افت در حال حرکت است.